INFORMACJA O REALIZACJI STRATEGII PODATKOWEJ ZA ROK 2022

Wykaz stosowanych pojęć

| Henkell Freixenet Polska, Spółka | Henkell Freixenet Polska Spółka z ograniczoną odpowiedzialnością z siedzibą w Toruniu |

| Ustawa o PDOP | Ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. z 2022 r. poz. 2587 z późn. zm.) |

| Ustawa o PDOF | Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz. U. z 2022 r. poz. 2647 z późn. zm.) |

| Ordynacja podatkowa | Ustawa z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (t.j. Dz. U. z 2022 r. poz. 2651 z późn. zm.) |

| PKD | Polska Klasyfikacja Działalności |

| HACCP | System Analizy Zagrożeń i Krytycznych Punktów Kontroli, tj. zespół wzajemnie powiązanych ze sobą procedur, stanowiących system zarządzania bezpieczeństwem żywności |

| IFS | Międzynarodowy standard bezpieczeństwa żywności |

| ISO 9001:2015 | Międzynarodowa norma określająca wymagania, które powinien spełniać system zarządzania jakością w organizacji |

| PL-EKO-12 | Numer identyfikacyjny jednostki certyfikującej nadany przez Ministra Rolnictwa i Rozwoju Wsi, znajduje się na etykietach produktów, które są wytwarzane przez producentów certyfikowanych przez daną jednostkę |

Wprowadzenie

Zgodnie z obowiązkiem wynikającym z art. 27c Ustawy o PDOP, Henkell Freixenet Polska Sp. z o.o. prezentuje informację o realizowanej strategii podatkowej za rok podatkowy Spółki, który rozpoczął się 1 stycznia 2022 r., a zakończył 31 grudnia 2022 r.

Informacje o Spółce

Henkell Freixenet Polska Sp. z o.o. została założona 18 września 1990 r. Siedziba Spółki mieści się w Toruniu, na ul. Mazowieckiej 48. W dniu 4 lipca 2019 r. została zarejestrowana w KRS zmiana nazwy z Henkell & Co. Polska Sp. z o.o. na obecną. Spółka wpisana jest do Rejestru Przedsiębiorców pod numerem KRS 0000060202 . Wpisu dokonał Sąd Rejonowy w Toruniu VII Wydział Gospodarczy w dniu 12 listopada 2001 r.

Podstawowym przedmiotem działalności Spółki są:

⦁ PKD 11.04.Z Produkcja pozostałych niedestylowanych napojów fermentowanych;

⦁ PKD 11.01.Z Destylowanie, rektyfikowanie i mieszanie alkoholi;

⦁ PKD 11.02.Z Produkcja win gronowych.

Zarząd Spółki tworzą:

- Anna Kalinowska – Członek Zarządu / Dyrektor ds. Produkcji i Inwestycji,

- Tomasz Różański – Członek Zarządu / Dyrektor ds. Finansów i Controllingu,

- Joanna Dolęga - Semczuk – Członek Zarządu / Dyrektor ds. Handlu i Logistyki oraz

- Tomasz Leszko – Członek Zarządu / Dyrektor ds. Marketingu.

Henkell Freixenet Polska podnosi standardy żywnościowe, kultywując najlepsze tradycje produkcji alkoholi, adaptując do nich jednocześnie nowoczesne rozwiązania z dziedziny technologii i techniki. Spółka wdrożyła i doskonali system zarządzania jakością i bezpieczeństwem żywności, zgodny ze standardami HACCP (wg Codex Alimentarius), IFS, ISO 9001:2015 oraz uzyskała certyfikat PL-EKO-12 w zakresie obrotu produktami ekologicznymi.

Henkell Freixenet Polska jest wieloletnim, aktywnym członkiem organizacji branżowych - Związku Pracodawców Polska Rada Winiarstwa i Związku Pracodawców Polski Przemysł Spirytusowy, a także jest stowarzyszona w Izbie Przemysłowo-Handlowej w Toruniu.

Strategia podatkowa realizowana przez Henkell Freixenet Polska w roku podatkowym 2022

Spółka stosuje podejście ograniczania do minimum ryzyka podatkowego. Strategia podatkowa Spółki koncentruje się na rzetelnej, prawidłowej i terminowej realizacji obowiązków podatkowych Spółki. Dyrektor ds. Finansów i Controllingu jest zobligowany do stałego monitorowania i komunikowania Zarządowi wszelkich zdarzeń mogących mieć wpływ na pozycję podatkową Spółki, ze szczególnym uwzględnieniem zmian w przepisach o charakterze podatkowym.

Dyrektor ds. Finansów i Controllingu sprawuje nadzór nad przestrzeganiem przez Spółkę regulacji prawnych o charakterze podatkowym, jak również nad realizacją obowiązków sprawozdawczych i informacyjnych wynikających z przepisów prawa. Spółka terminowo składa stosowne deklaracje podatkowe i reguluje zobowiązania fiskalne.

Spółka nie angażuje się w tworzenie sztucznych struktur podatkowych. Podejmowane przez Spółkę transakcje są przeprowadzane zgodnie z profilem działalności gospodarczej Henkell Freixenet Polska, a umowy zawierane z podmiotami powiązanymi oparte są na zasadzie ceny rynkowej. Zobowiązania podatkowe Spółki, a tym samym jej udział w ciężarach podatkowych, są dostosowane do skali i charakteru działalności gospodarczej Spółki. Kwestia obciążeń podatkowych jest uwzględniania przy podejmowaniu istotnych decyzji biznesowych, ale Henkell Freixenet Polska nie dokonuje żadnych transakcji i innych działań wyłącznie w celu uzyskania oszczędności podatkowych. Determinantą działań Spółki są przesłanki biznesowe i ekonomiczne, a nie podatkowe.

W celu ograniczenia ryzyka niewłaściwej realizacji obowiązków podatkowych, Henkell Freixenet Polska monitoruje zmiany przepisów podatkowych i ich interpretacji oraz podejmuje działania mające na celu minimalizację ewentualnych ryzyk wynikających z tego obszaru, m.in. poprzez systematyczne podnoszenie wiedzy pracowników odpowiedzialnych za realizację funkcji podatkowych, identyfikację transakcji i działań wymagających pogłębionej analizy podatkowej oraz poprzez współpracę z profesjonalnymi doradcami podatkowymi. Wsparcie zewnętrznych doradców podatkowych obejmuje przede wszystkim bieżące doradztwo podatkowe.

Ostrożnościowe podejście Spółki do akceptowanego poziomu ryzyka podatkowego przejawia się również w obszarze jego potencjalnej identyfikacji. W przypadku wystąpienia wątpliwości w wykładni prawa podatkowego na potrzeby prawidłowej kwalifikacji prawnopodatkowej określonego zdarzenia, Spółka konsultuje możliwe sposoby postępowania z zewnętrznym doradcą podatkowym i każdorazowo wybiera ostrożne podejście, znajdujące oparcie w aktualnej linii interpretacyjnej organów podatkowych i orzecznictwie sądów administracyjnych, wdrażając rozwiązania wiążące się z niskim lub ograniczonym ryzykiem sporu z organami podatkowymi w razie ewentualnej kontroli.

Spółka posiada narzędzia informatyczne, obejmujące przede wszystkim rozbudowany system księgowy pozwalający na zachowanie integralności wprowadzanych danych. Narzędzia informatyczne były dostosowane do bieżących potrzeb Spółki i pozwalały na prawidłowe przygotowanie i wypełnienie deklaracji podatkowych, sprawozdań finansowych i innych ustawowo nałożonych obowiązków.

Procesy i procedury dotyczące zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

Strategia podatkowa Henkell Freixenet Polska znajduje odzwierciedlenie w procedurach stosowanych przez Spółkę, dotyczących realizacji jej obowiązków podatkowych.

Procesy podatkowe obowiązujące w Spółce zostały sformalizowane w postaci instrukcji i procedur dotyczących realizacji funkcji podatkowych Spółki oraz określających obowiązki pracowników, współpracowników i podmiotów zewnętrznych w zakresie wymaganym przez przepisy prawa podatkowego, w tym przede wszystkim:

- przeciwdziałania niewywiązywaniu się z obowiązku przekazywania informacji o schematach podatkowych;

- weryfikacji kontrahentów – metodyka należytej staranności;

- cen transferowych;

- inwentaryzacji;

- obiegu i kontroli dokumentów;

- wystawiania faktur oraz faktur korygujących, a także

- zespół procedur i instrukcji o charakterze technicznym, które określają obowiązki pracowników dokonujących wpisów do systemów księgowych Spółki, którzy to mają wpływ na kwalifikację podatkową operacji gospodarczych realizowanych przez Spółkę, jak również moment ich ujęciach w rozliczeniach podatkowych Spółki.

Wdrożone procedury i instrukcje są na bieżąco aktualizowane w celu zapewnienia ich zgodności z obowiązującymi przepisami podatkowymi.

Dobrowolne formy współpracy z organami Krajowej Administracji Skarbowej

Spółka podejmuje współpracę z organami podatkowymi we wszelkich niezbędnych formach w celu należytego wywiązywania się ze swoich obowiązków wynikających z przepisów prawa podatkowego.

Spółka terminowo przekazuje organom podatkowym informacje podatkowe:

⦁ do których zobligowana jest na mocy regulacji podatkowych,

⦁ o które wnioskują organy podatkowe.

Informacja o obowiązkach podatkowych zrealizowanych przez Spółkę na terytorium Rzeczypospolitej Polskiej

Spółka wywiązywała się z obowiązków podatkowych we wszystkich obszarach wymaganych przez przepisy prawa podatkowego, z uwzględnieniem zakresu działalności Spółki. W celu prawidłowego oraz terminowego wywiązywania się z obowiązków wynikających z przepisów prawa podatkowego na terytorium Polski, Spółka w szczególności:

- identyfikuje zdarzenia, które powodują powstanie obowiązków podatkowych;

- kalkuluje i terminowo uiszcza należny podatek na konto właściwego urzędu skarbowego;

- składa organom podatkowym właściwe zeznania, wykazy, zestawienia, sprawozdania oraz informacje, do których składania zobowiązują ją przepisy prawa podatkowego;

- sporządza lokalną dokumentację cen transferowych oraz analizy porównawcze/analizy zgodności;

- monitoruje zawierane transakcje z perspektywy przepisów Ordynacji podatkowej

o schematach podatkowych.

W roku podatkowym 2022 Spółka realizowała obowiązki podatkowe jako podatnik z tytułu następujących podatków:

- podatku akcyzowego;

- podatku dochodowego od osób prawnych (CIT);

- podatku od towarów i usług (VAT);

- podatku od nieruchomości.

Ponadto, w roku podatkowym 2022 Spółka realizowała obowiązki podatkowe płatnika (inkasenta) w odniesieniu do następujących podatków:

⦁ zryczałtowanego podatku dochodowego od osób prawnych (WHT);

⦁ podatku dochodowego od osób fizycznych (PIT).

Spółka uiszczała również cło, opłatę od napojów alkoholowych w opakowaniach jednostkowych o ilości nominalnej napoju nieprzekraczającej 300 ml, opłatę od środków spożywczych, opłaty środowiskowe, a także odprowadzała składki na ubezpieczenia społeczne i zdrowotne (ZUS) od wynagrodzeń wypłacanych swoim pracownikom.

Informacje o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych z podziałem na podatki, których dotyczą

W 2022 r. Spółka nie zidentyfikowała, a w konsekwencji również nie zgłosiła, żadnych schematów podatkowych Szefowi Krajowej Administracji Skarbowej.

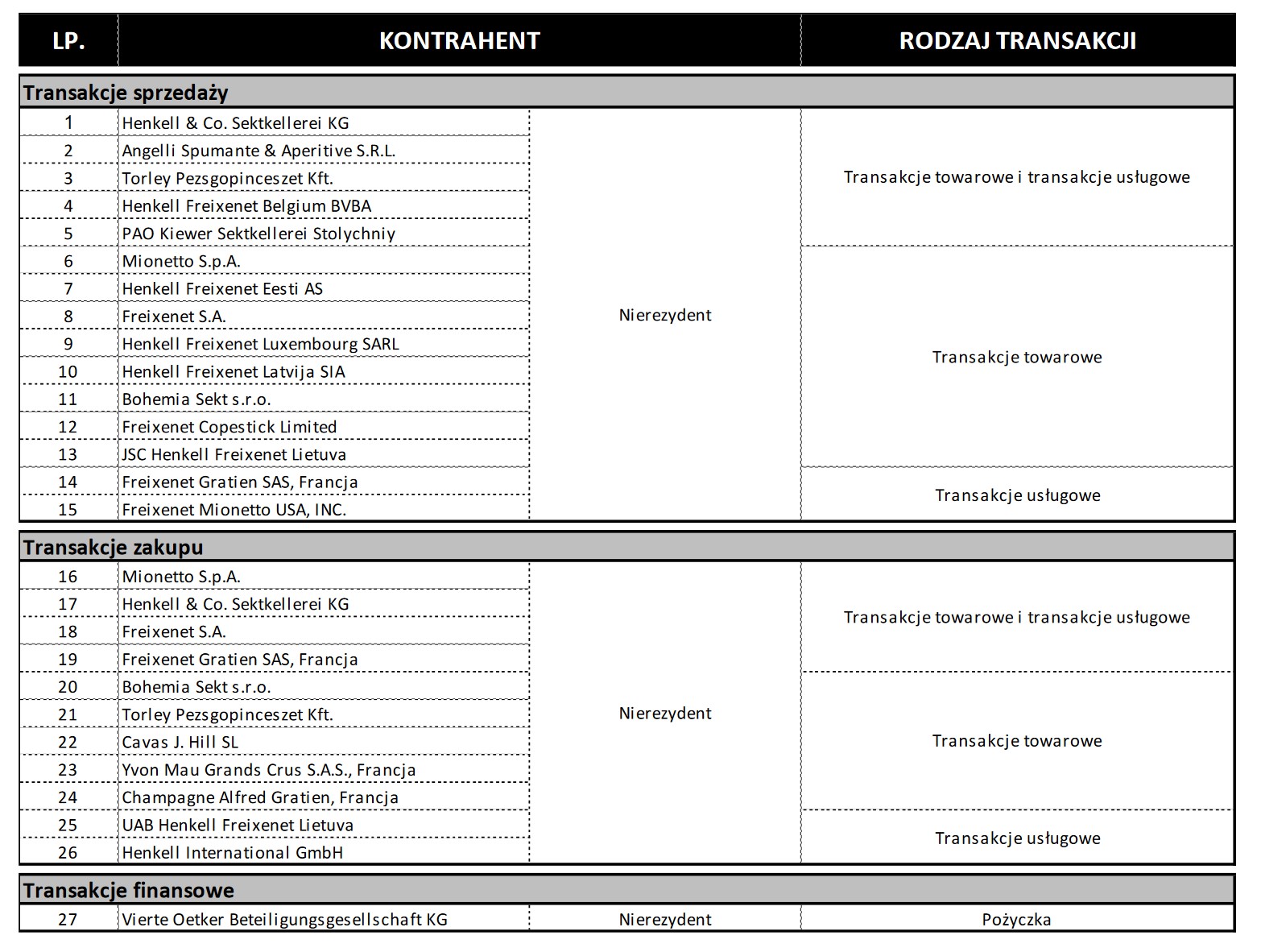

Informacje o transakcjach z podmiotami powiązanymi

Transakcje z podmiotami powiązanymi (w rozumieniu art. 11a ust. 1 pkt 4 Ustawy o PDOP), w tym z podmiotami niebędącymi rezydentami podatkowymi Rzeczypospolitej Polskiej, których wartość przekracza 5% sumy bilansowej aktywów (w rozumieniu przepisów o rachunkowości), w roku podatkowym 2022 obejmowały zarówno transakcje sprzedaży, jak i transakcje zakupu.

Informacje o planowanych lub podejmowanych przez Spółkę działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych Spółki lub podmiotów powiązanych

W roku podatkowym 2022 Spółka nie planowała i nie podjęła żadnych działań restrukturyzacyjnych z zakresu:

- łączenia spółek;

- przekształcenia spółki w inną spółkę;

- wniesienia wkładu do spółki w postaci przedsiębiorstwa spółki lub zorganizowanej części przedsiębiorstwa spółki (w tym w ramach podziału spółki);

- wymiany udziałów i innych, wyżej niewskazanych, które mogły mieć wpływ na wysokość zobowiązań podatkowych Spółki lub jej podmiotów powiązanych.

Informacje o złożonych przez Spółkę wnioskach

Spółka nie składała w 2022 r. wniosków o wydanie ogólnej interpretacji podatkowej, indywidualnej interpretacji podatkowej , wiążącej informacji akcyzowej ani wiążącej informacji stawkowej.

Informacja dotycząca dokonywania rozliczeń podatkowych na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową

Spółka nie dokonywała rozliczeń podatkowych na terytoriach ani w krajach stosujących szkodliwą konkurencję podatkową, wskazanych w aktach wykonawczych wydanych na podstawie art. 11j ust. 2 Ustawy o PDOP i na podstawie art. 23v ust. 2 Ustawy o PDOF oraz w obwieszczeniu ministra właściwego do spraw finansów publicznych wydanym na podstawie art. 86a § 10 Ordynacji podatkowej.